Banková kríza obavy zo skrytej “páky” v systéme

Úvery v ére nízkych úrokových sadzieb ako snehová guľa

Zatiaľ čo obchodníci sa pretekajú, aby určili, odkiaľ príde ďalší prudký nárast volatility, niektorí pozorovatelia sa domnievajú, že odpoveď môže spočívať v obrovskej hromade skrytých pákových efektov, ktoré sa v poslednom desaťročí v tichosti vytvorili.

Viac ako tucet regulátorov, bankárov, manažérov bohatstva a bývalých predstaviteľov centrálnej banky, ktorých oslovila agentúra Bloomberg News, tvrdí, že tieňový dlh a jeho väzby na veriteľov sa stávajú hlavným problémom, pretože rastúce úrokové sadzby spôsobujú kolísanie finančných trhov. Predseda Federal Deposit Insurance Corporation Martin Grunberg a predseda BlackRock Inc. Larry Fink v nedávnych verejných komentároch vyzval na väčšiu kontrolu.

Obava spočíva v tom, že súkromné kapitálové spoločnosti a ďalšie spoločnosti si mohli brať lacné pôžičky, keďže bankové regulácie sa od globálnej finančnej krízy sprísnili a mali len malú kontrolu nad tým, ako možno prepojiť dlhy. Hoci každá pôžička môže byť malá, často sú rozložené takým spôsobom, že investori a dlžníci môžu byť zranení, ak sa banky alebo iní poskytovatelia pôžičiek náhle dostanú do platobnej neschopnosti.

„Mierna recesia a vyššie úrokové sadzby spôsobia, že niektoré korporácie nesplnia svoje záväzky,“ povedal Ludovic Falippou, profesor finančnej ekonómie na Oxfordskej univerzite. “To vytvára problémy pre ich súkromných veriteľov a potom pre banku, ktorá poskytuje fondom pákový efekt.”

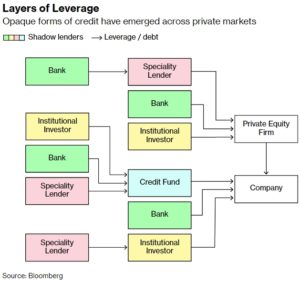

Vrstvy pákového efektu. Na súkromných trhoch sa objavili nepriehľadné formy úverov.

Otázky o potenciálnej hrozbe sa dostali do popredia po zatvorení Silicon Valley Bank začiatkom tohto mesiaca, významného poskytovateľa financovania pre fondy rizikového kapitálu a private equity. Credit Suisse Group AG, ktorá sa o niekoľko dní neskôr dostala do ťažkostí, tiež poskytovala rôzne formy úverových liniek manažérom fondov. Hoci tieto dlhy nespôsobili žiadny z problémov bánk, existujú obavy, že by mohli spôsobiť väčšie rozšírenie, ak by veritelia nedostali záchranu.

Rozhodnutie zaručiť vkladateľom SVB vyvolalo obavy, že sa prehliada niečo širšie v súvislosti so systémovým rizikom, ktoré predstavuje veriteľ, podľa bývalého predstaviteľa Bank of England, ktorý hovoril pod podmienkou anonymity, pretože jednotlivec nemal oprávnenie hovoriť verejne.

Na rozdiel od bánk sú fondy private equity a úverové fondy chránené pred krízami tým, že ich investori investujú dlhodobo. Ale neznalosť potenciálnych problémov a slabín, ktoré tieňové banky vytvárajú pre finančný systém, znepokojuje pozorovateľov, povedal ďalší bývalý predstaviteľ Bank of England.

Nedávne nepokoje pravdepodobne povedú k hlbšiemu vyšetrovaniu tieňových pôžičiek na celom svete, ktoré zahŕňajú pôžičky poskytované súkromnými kapitálovými spoločnosťami, poisťovňami a penzijnými fondmi, tvrdí ďalší predstaviteľ so znalosťou veci. To znamená určiť, kde skončilo riziko po tom, čo sa po finančnej kríze presunulo z bankových súvah. Regulačné orgány chcú tiež preskúmať úverové riziko pre banky spojené s pôžičkami, ktoré poskytli spoločnostiam, ktoré ich odkúpili späť počas boomu alternatívnych aktív, uviedol zdroj.

Na identifikáciu potenciálnych problémov Bank of England plánuje tento rok po prvý raz vykonať záťažové testy nebankových poskytovateľov pôžičiek, vrátane private equity firiem. Ďalšie podrobnosti by mali byť oznámené v najbližších dňoch.

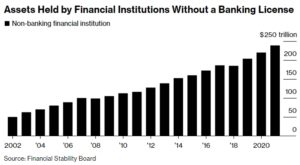

Aktíva držané finančnými inštitúciami bez bankovej licencie. Zdroj: Rada pre finančnú stabilitu.

Znepokojení sú aj správcovia fondov. Podľa prieskumu investorov, ktorý minulý týždeň zverejnila Bank of America Corp., systémová úverová udalosť je najväčšou hrozbou pre globálne trhy, pričom najpravdepodobnejším zdrojom je americké tieňové bankovníctvo.

Vrcholní finanční regulátori americkej vlády vo februári naznačili, že zvážia, či si niektoré nebankové firmy zaslúžia silnejší dohľad ako systémovo dôležité inštitúcie.

Dozorná rada pre finančnú stabilitu podľa vyjadrenia ministerstva financií vráti „nebankové finančné sprostredkovanie“ ako prioritu na rok 2023. Federálny rezervný systém, Federálna spoločnosť pre poistenie vkladov a Rada pre finančnú stabilitu odmietli tento príbeh komentovať.

Viceprezident Európskej centrálnej banky Luis de Guindos v rozhovore pre Business Post zverejnenom v nedeľu na webovej stránke ECB varoval, že nebankové subjekty „podstúpili veľa rizika“ v ére nízkych úrokových sadzieb a potenciálne zraniteľné miesta by sa „mohli znovu objaviť“, keďže zmeny v menová politika.

Vrstvy dlhu

Dlh bol vždy dôležitou súčasťou obchodného modelu používaného spoločnosťami private equity, ale v posledných rokoch, aby sa zvýšila ziskovosť, pôžičky presahovali nové akvizície.

Inštitúcie na každej úrovni potravinového reťazca súkromných trhov – od samotných dlhových a súkromných kapitálových fondov až po ich manažment, podniky, ktoré vlastnia, a dokonca aj investorov v ich fondoch – majú teraz prístup k širokému spektru pákového efektu od bánk a iných dlhových profesionálov.

Čoraz populárnejšou oblasťou je požičiavanie čistej hodnoty aktív, typ pôžičiek, pri ktorých firmy skupujúce peniaze získavajú peniaze za blok aktív, ktorý vlastnia. Keďže podporovatelia majú problémy s predajom podnikov v prostredí rastúcich sadzieb a zložitých finančných trhov, čoraz viac sa spoliehajú na takéto pôžičky, aby podporili portfóliové spoločnosti a pokračovali v distribúcii peňazí späť svojim investorom.

Pôžičky sú skromné v porovnaní s typmi pákového efektu v obehu pred globálnou finančnou krízou, ale podobné typy investorov poskytujú dlh na každej úrovni, čo znamená, že veľké stiahnutie z dôvodu nepredvídanej udalosti by mohlo vážne zaťažiť celý ekosystém, povedal niekto. ., že ľudí, ktorí vedia. Jedným z obáv je, že pákový efekt súkromného kapitálu by mohol spustiť sprísnenie úverových podmienok, ak sa firmy ocitnú v nestálosti, ktorá im spôsobí, že nebudú schopné alebo ochotné požičiavať alebo kupovať aktíva, povedal bývalý predstaviteľ Bank of England.

Ešte pred nedávnymi nepokojmi začali niektorí poskytovatelia finančných služieb prehodnocovať svoje pôsobenie v tieňovom bankovom sektore. V januári boli banky menej ochotné rozširovať pákový efekt na úrovni fondov na priamych veriteľov a súkromní veritelia všade ustúpili, niektorí z nich prestali vydávať nové pôžičky s pákovým odkúpením, uviedli Armen Panosyan a Daniel Poli, generálni riaditelia Oaktree Capital Management LP. .

Konkurencia medzi súkromnými veriteľmi sa začína uvoľňovať, keďže spoločnosti čelia „klesajúcim výnosom, klesajúcim maržiam a vysokým vstupným nákladom“, uviedli Panosjan a Poli v poznámke zverejnenej v januári.

Banky sa tiež približne od septembra začali pokúšať zbaviť pozícií vo fondoch s pákovým efektom, povedal jeden správca aktív, ktorého oslovili veritelia, a dodal, že to v ňom vyvolalo určité obavy, keďže to bolo prvýkrát, čo sa o to pokúšali.

Stiahnutie ešte nezanechalo fondy bez možností financovania, pretože dlhové fondy, iné banky a inštitucionálni investori sú stále pripravení poskytnúť dodatočný kapitál.

Regulačné orgány sa naďalej obávajú, že v sektore, ktorý je ponechaný sám na seba, existujú skryté riziká. Jeden pozorovateľ uviedol, že tento rok sa bude silne zameriavať na súkromné pôžičky, čiastočne preto, že sa predpokladá, že do roku 2026 zdvojnásobí svoje spravované aktíva na 2,7 bilióna dolárov.