Ako sa Jane Street viezla na vlne ETF na burze obchodovanych fondov k veľkému bohatstvu

Táto nepredvídateľná a neprehľadná newyorská firma sa rýchlo rozrástla a stala sa najziskovejším obchodníkom.

Keď sa Wall Street začiatkom tohto roka poponáhľala so spustením bitcoinových fondov, v regulačných dokumentoch bola ako kotviaci tvorca trhu pre každý z nich uvedená len jedna obchodná firma: Jane Street.

Tento krok poukázal na to, ako táto nepredvídateľná a nepriehľadná newyorská spoločnosť využila svoju dominanciu v oblasti burzovo obchodovaných fondov a zložitejších finančných nástrojov ako odrazový mostík na to, aby sa stala najziskovejšou zo všetkých obchodných firiem, ktoré sú v súčasnosti významnou silou na trhoch.

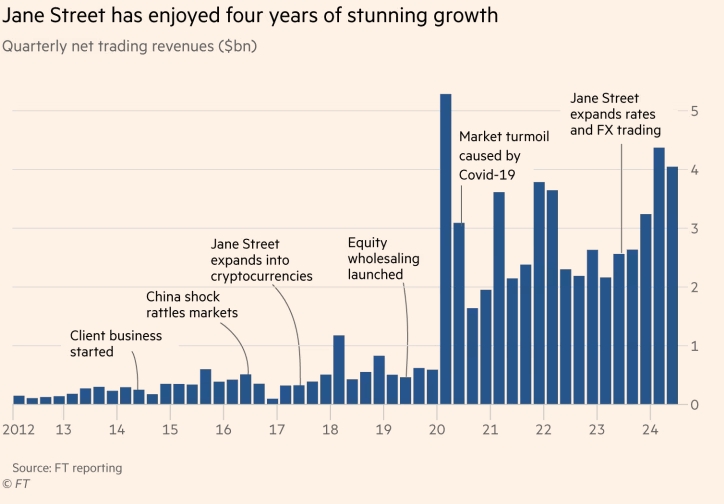

Podľa dokumentov pre investorov, do ktorých nahliadol denník Financial Times, bol minulý rok štvrtým rokom po sebe, keď Jane Street dosiahla čistý príjem z obchodovania viac ako 10 miliárd USD. Jej hrubé príjmy z obchodovania vo výške 21,9 mld. dolárov sa podľa Coalition Greenwich rovnali približne jednej sedmine kombinovaných príjmov z obchodovania s akciami, dlhopismi, menami a komoditami celej desiatky najväčších investičných bánk sveta v minulom roku.

„Suma, ktorú zarábajú, je takmer obscénna. A to na úkor práce s nástrojmi, ktorých sa veľa iných ľudí nechce dotknúť,“ povedal Larry Tabb, dlhoročný analytik v odvetví, ktorý teraz pracuje v spoločnosti Bloomberg Intelligence. „V tom spočívajú najväčšie zisky, ale aj najväčšie riziká.“

Nič nenasvedčuje tomu, že by Jane Street spomaľovala. Podľa ľudí oboznámených so situáciou sa čisté príjmy z obchodovania v prvom polroku 2024 medziročne zvýšili o 78 % na 8,4 miliardy USD. Ak Jane Street dokáže zopakovať výsledok z prvého polroka 2024 aj v druhom polroku, znamenalo by to, že vlani dosiahla vyššie príjmy z obchodovania ako oveľa väčšia banka Goldman Sachs.

Ak bude platiť aj 70-percentná miera návratnosti uvedená v dokumentoch pre investorov, prognózy analytikov zostavené LSEG naznačujú, že Jane Street v tomto roku výrazne predbehne z hľadiska príjmov spoločnosti ako Blackstone alebo BlackRock.

Úspech spoločnosti Jane Street je obzvlášť pozoruhodný na trhu s dlhopismi, kde sa rýchlo presadila vo svete, ktorému dlho dominovali banky a kde sa obchodné spoločnosti samy predtým nedokázali presadiť.

„Príbeh spoločnosti Jane Street si môžete predstaviť ako automatizáciu, aby sme mohli prejsť na ďalšiu úlohu, ktorá je o niečo zložitejšia, a potom sa pokúsiť automatizovať túto o niečo zložitejšiu úlohu a potom prejsť na ďalšiu,“ povedal Matt Berger, vedúci oddelenia pevných výnosov v spoločnosti Jane Street, pre FT. „Je to neustály vývoj nášho podnikania.“

Napriek tomu spoločnosť Jane Street čelí mnohým výzvam, a to tak externým, ako aj interným.

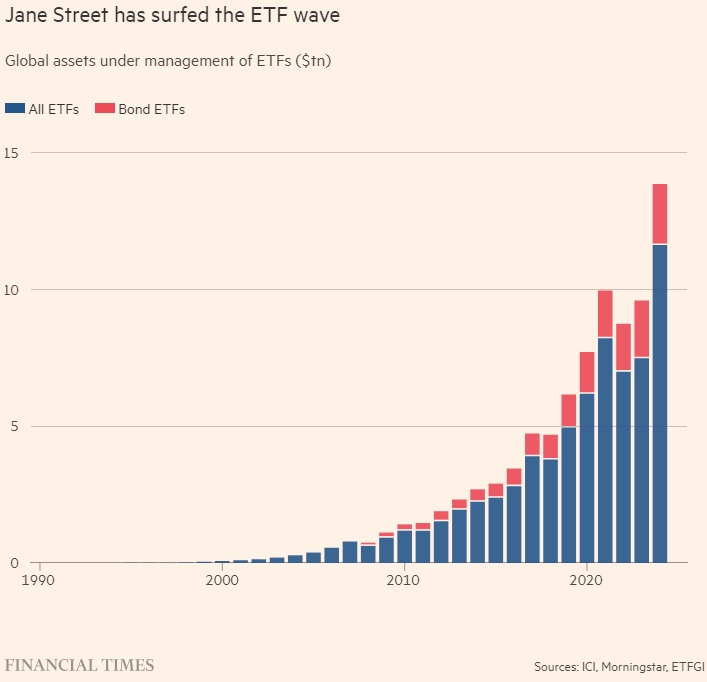

Jane Street sa vezie na vlne ETF. Globálne spravované aktíva ETF (bilióny USD). Všetky dlhopisové ETF/ETF. Zdroje: ICI, Morningstar, ETFGI.

Obchodná spoločnosť, ktorú dlho nikto nepoznal, sa teraz stala jedným z najpopulárnejších hráčov v odvetví, čo je pre mnohých zamestnancov Jane Street nepríjemná pozícia. Rýchly rast vystavuje kedysi bezproblémovú a kolegiálnu organizáciu skúške. Konkurenti sa snažia získať jej hviezdy. Niektorí investori sa pýtajú, či jej kľúčová úloha sprostredkovateľa v rýchlo sa rozširujúcom svete dlhopisových ETF nie je systémovo dôležitá.

Zároveň s ňou bojujú konkurenti, pričom banky sa snažia zastaviť jej prienik do nástrojov s pevným výnosom a spoločnosť Citadel Securities sleduje podnikové dlhopisy.

„Je to klasická dilema inovátora,“ hovorí jeden z bývalých zamestnancov Jane Streeter. „Keď boli outsiderom, postupovali veľmi rýchlo a robili inovatívne veci, ktoré nikto iný nemohol robiť. Teraz sa z nich stala veľká gorila. Samozrejme, ľudia ich môžu dobehnúť.“

Spoločnosť Jane Street založila v roku 2000 hŕstka obchodníkov spoločnosti Susquehanna a bývalý vývojár IBM. Počas väčšiny prvých dvoch desaťročí svojho života spokojne zostávala v tieni starších a známejších obchodných firiem, ako sú Virtu Financial a Citadel Securities.

Spoločnosť najprv začala obchodovať s americkými depozitnými certifikátmi – v USA obchodovanými akciami spoločností kótovaných v zahraničí – na dnes už neexistujúcej americkej burze cenných papierov z malej kancelárie bez okien. Rýchlo sa však rozšírila o opcie a ETF, ktoré Amex pomohol vytvoriť niekoľko rokov predtým.

V tom čase boli ETF len medzierkou v podnikaní, keď s nimi Jane Street začala obchodovať, pričom ich aktíva predstavovali len približne 70 miliárd USD. Napriek tomu sa ETF rýchlo stali jej hlavným zameraním a spoločnosť sa časom vyvinula na významného „autorizovaného účastníka“ – tvorcu trhu, ktorý môže nielen obchodovať s ETF, ale aj vydávať a odkupovať ich akcie.

Jane Street je mimoriadne silná v menej populárnych ETF. Bývalí a súčasní vedúci pracovníci tvrdia, že láska spoločnosti k hádankám – neoddeliteľná súčasť mätúceho procesu pohovoru – odráža a podnecuje ochotu riešiť zložitejšie obchodné výzvy, napríklad ako sa vysporiadať s ETF na menej likvidných trhoch, ako sú podnikové dlhopisy, čínske akcie alebo exotické deriváty.

To znamená, že rýchlosť nie je pre Jane Street taká dôležitá ako pre spoločnosti ako Jump Trading, Citadel Securities, Virtu alebo Hudson River Trading, aj keď sa s nimi firma často spája ako skupina vysokofrekvenčných obchodníkov.

Podľa zasvätených osôb a konkurentov je Jane Street na zjednodušenom spektre od inštinktívnejších obchodníkov z „trading deskov“ investičných bánk spred roka 2008 až po čistých technológov, ako sú Citadel Securities alebo Jump Trading, bližšie k stredu ako mnohé z firiem, ktorým konkuruje. Pozície drží aj niekoľko dní a niekedy aj týždňov.

„Je to zaujímavá kombinácia technológie a pouličného dôvtipu,“ hovorí Gregory Peters, spoluhlavný investičný riaditeľ spoločnosti PGIM Fixed Income.

Jane Street zažila štyri roky ohromujúceho rastu. Štvrťročné čisté príjmy z obchodovania (mld. USD). Jane Street rozširuje forexové obchodovanie. Otrasy na trhu spôsobené Covid-19. Jane Street expanduje do oblasti kryptomien. Spustenie veľkoobchodného obchodovania s akciami. Čínsky šok šokuje trhy. Zdroj: správa FT.

Stávka na ETF sa vďaka dlhodobému rozmachu tohto odvetvia ukázala ako rozumná stávka. S aktívami, ktoré sa podľa ETGI blížia k 14 biliónom dolárov, si Jane Street postupne a potichu získala povesť miesta pre divoko inteligentných ľudí, ktorí chcú zarobiť divoké sumy peňazí – čo je jeden z hlavných aspektov, ktorý do firmy v roku 2013 prilákal mladého absolventa MIT Sama Bankmana-Frieda.

Ale aj v rámci svojho odvetvia bola známa najmä excentrickým používaním exotického programovacieho jazyka OCaml na vytváranie takmer všetkých svojich systémov. Pre cudzincov zostávala šifrou (mimochodom, v sídle Jane Street v New Yorku sa nachádza pôvodný stroj Enigma).

Jej anonymita bola taká veľká, že traja zo štyroch spoluzakladateľov v priebehu niekoľkých rokov potichu odišli do dôchodku a nikto mimo Jane Street si to nevšimol, takže posledný z nich, Rob Granieri, zostal prvý medzi rovnými, tvrdia zasvätení. Jane Street však nemá generálneho riaditeľa a v úverových dokumentoch poskytnutých investorom sa spoločnosť opisuje ako „funkčne organizovaná štruktúra pozostávajúca z rôznych riadiacich a rizikových výborov“.

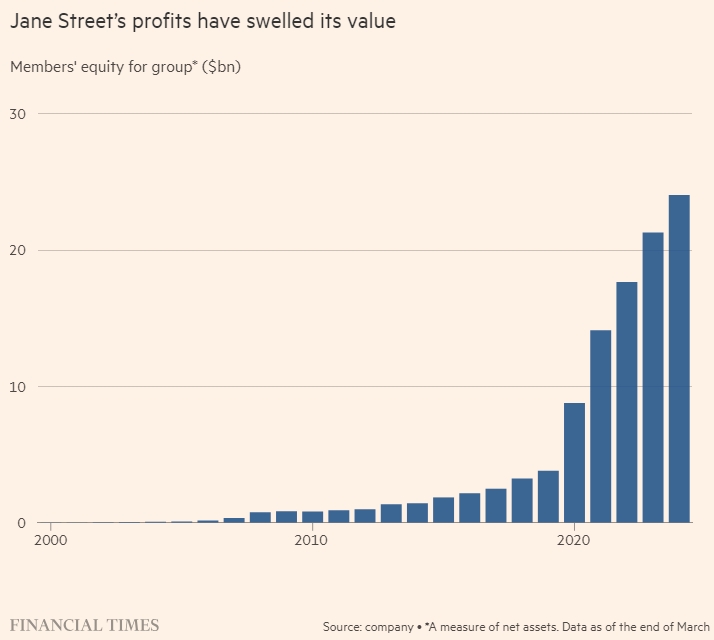

Každé obchodné oddelenie a divíziu riadi jeden zo 40 akcionárov, ktorí spolu vlastnia kapitál Jane Street v hodnote 24 miliárd dolárov.

Pozorovatelia zvonka tvrdia, že Granieri, ktorý vyzerá skôr ako jemne hovoriaci dlhovlasý štatistik zo Silicon Valley než ako miliardársky obchodný magnát, je najväčším z nich, ale predstavitelia Jane Street tvrdia, že dôležité rozhodnutia prijíma širší kolektívny riadiaci tím, čo podľa nich podporuje spoluprácu a minimalizuje hierarchiu.

To sa odráža v štruktúre odmeňovania spoločnosti. Vyhýba sa viazaniu odmeny na osobné obchodné zisky alebo dokonca na príjem jednotlivých zamestnancov za stôl a už dlho sa vyhýba formálnym pozíciám napriek zmätku, ktorý to môže spôsobiť mimo spoločnosti.

„Kedysi to bolo tak, že keď títo ľudia prišli do miestnosti, nedali vám vizitku, všetci mali na sebe šortky a tričká a vy ste netušili, s kým sa rozprávate,“ spomína Tabb z agentúry Bloomberg.

V roku 2020 sa však povesť tichej Jane Streeovej začala zhoršovať, keď sa na titulky novín dostali obrovské zisky z obchodovania na trhoch, ktoré pokrývala spoločnosť Covid.

Zarábala viac ako dokonca aj Citadel Securities Kena Griffina, ľudia si to všimli a chýry o obrovských platových balíkoch vyvolali na Wall Street závisť.

Zdôrazňujúc jej nástup na najväčšiu scénu, v septembri 2020 americký Federálny rezervný systém zaradil Jane Street na zoznam oprávnených protistrán pre reakciu na krízu, spolu s hviezdami Wall Street, ako je JPMorgan.

Potom si získala pozornosť ako spoločnosť, v ktorej Bankman-Fried začal svoju obchodnú kariéru pred založením teraz už skrachovanej burzy kryptomien FTX.

Takáto publicita bola mnohým v Jane Street nepríjemná, v neposlednom rade aj preto, že ľahkovážny prístup k rizikám a dodržiavaniu predpisov, ktorý Bankmana-Frieda priviedol do väzenia, mnohí zasvätení aj nezasvätení označovali za opak posadnutého paranoidného prístupu Jane Street.

Okrem 14-členného centrálneho centra rizík, ktoré neustále monitoruje všetky kolísavé riziká Jane Street, firma uvádza, že udržiava dodatočnú „rezervu likvidity“ vo výške približne 15 % svojho obchodného kapitálu. Drží ho mimo hlavných maklérskych firiem, prostredníctvom ktorých vykonáva väčšinu svojich obchodov.

Vojnový fond má zabezpečiť, aby spoločnosť Jane Street mohla držať pozície aj v prípade chaotického vývoja na trhoch. Okrem toho firma vo veľkej miere využíva deriváty na zabezpečenie proti malým idiosynkratickým otrasom, ktoré by mohli otriasť jednotlivými pracoviskami, ako aj proti rozsiahlym finančným zemetraseniam, ktoré by mohli otriasť celou spoločnosťou.

Jane Street začiatkom tohto roka prilákala ďalšie nepríjemné titulky, keď zažalovala dvojicu bývalých obchodníkov, ktorí vo februári prešli do hedžového fondu Millennium Management. Spoločnosť Jane Street v súdnych dokumentoch uviedla, že následné zhoršenie stratégie indických opcií, ktorú si obchodníci údajne zobrali so sebou, ju denne stálo viac ako 10 miliónov USD. Odvtedy obe spoločnosti vedú právny spor o to, kto má odovzdať ktoré dokumenty.

Nezdá sa však, že by tento humbuk spomalil výkonnosť Jane Street.

Rýchlosť, akou jej príjmy z obchodovania naďalej rastú, zdôrazňuje, ako jej prítomnosť na trhu s akciami a opciami naďalej rastie. V priebehu budúceho roka chce ďalej rozširovať obchodovanie so štátnymi dlhopismi a menami a podľa Bergera „výrazne rozširuje rozsah a ambície našej práce v oblasti strojového učenia“, pokiaľ ide o ľudí, infraštruktúru a výpočtový výkon.

Podľa dokumentov, ktoré spoločnosť Jane Street poskytla veriteľom, však jej jadrom zostávajú ETF – sektor, v ktorom sa vlani podieľala 14 % na všetkých obchodoch v USA a 20 % na európskych obchodoch. V oblasti dlhopisových ETF spoločnosť Jane Street odhaduje, že vlani uskutočnila 41 % všetkých transakcií založenia a vyplatenia.

Táto dominancia umožnila spoločnosti Jane Street expandovať do obchodovania na trhoch s podkladovými dlhopismi, čo je oblasť, v ktorej v minulosti dominovali banky a ktorá je dôležitým rozlišovacím znakom oproti konkurencii.

„Spoločnosti, ktoré sú technologicky zdatné, ktoré to dokážu vidieť a vyhodnocovať v reálnom čase, zarobia viac peňazí,“ povedal Alexander Morris, investičný riaditeľ spoločnosti F/m Investments, ktorá využíva Jane Street ako tvorcu trhu pre svoje dlhopisové ETF.

„Budú totiž rýchlejší, ale ponúknu aj spravodlivejšie ceny, pretože ich cieľom je predať akcie, zrealizovať tento obchod a prejsť na ďalší. Za to, že strávia nad obchodom viac času, nedostanú nič navyše.“

Po niekoľkých prosperujúcich rokoch sa však objavujú náznaky, že Jane Street sa dostáva pod čoraz väčší tlak.

Mnohé finančné organizácie aktívne investujú do technologických riešení a modernizujú svoje obchodné tímy, aby čelili výzvam, ktoré predstavujú hráči ako Jane Street na akciových aj dlhopisových trhoch. Toto úsilie sa začína vyplácať.

„Výrazne sme zmenšili rozdiel,“ povedal Adam Gould, vedúci oddelenia pre akcie spoločnosti Tradeweb.

Spoločnosť Citadel Securities, ktorá už je lídrom na trhu štátnych dlhopisov, zároveň posilnila svoju pozíciu aj v oblasti podnikových dlhopisov.

„Konkurencia sa určite zintenzívnila a myslím si, že je to dobré pre celý ekosystém a pre investorov,“ povedal Berger.

Jane Street však môže mať vnútorné problémy. Udržať kultúru spolupráce a absenciu hierarchie je jednoduchšie, keď všetci zamestnanci môžu pracovať v jednej budove v New Yorku. Na konci minulého roka však mala spoločnosť 2 631 zamestnancov, z ktorých takmer polovica pracovala v pobočkách od Singapuru po Amsterdam.

To je jeden z dôvodov, prečo kupčenie so zamestnancami spoločnosti Millennium vyvolalo obavy. Väčšia a menej súdržná Jane Street by mohla začať strácať zamestnancov a mohlo by dôjsť k odhaleniu ďalších stratégií, čo by zvýšilo tlak na spoločnosť, ktorá sa predtým tešila zo svojho postavenia.

„Aj v ťažkých rokoch dokázala Jane Street veľmi dobre zaplatiť svojich zamestnancov. Bolo to však v čase, keď mala 100 až 200 ľudí. Teraz musia zabezpečiť takmer 3 000 zamestnancov,“ poznamenáva bývalý zamestnanec Jane Street.

„Ak bude mať Jane Street zlý rok, bude to poznať. Ak budú mať čo i len jeden rok, v ktorom budú len pasívni, budú mať vážne problémy. A to je neistá pozícia,“ uzatvára.

(Pripravené na základe materiálov denníka Financial Times)